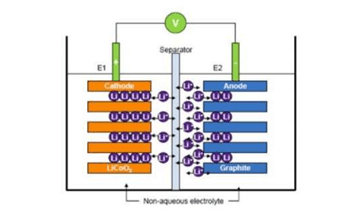

其主要功能是隔离正负极,防止电池短路,同时保证锂离子在充放电期间正常通过微孔通道以保证电池正常工作。

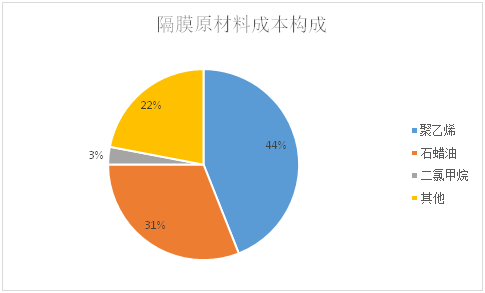

隔膜的成本包括了原料成本、能源成本、人工成本及折旧摊销等。其中原料成本占比最大,约为40%,原材料中主要包括主材PE、PP和辅材石蜡油(白油)、二氯甲烷等等,合计占比近80%。

隔膜的生产工艺主要分为湿法、干法和涂覆三种。锂离子电池隔膜生产工艺包括原材料配方和快速配方调整、微孔制备技术、成套设备自主设计等工艺。其中,微孔制备技术是锂离子电池隔膜制备工艺的核心,按照其工艺类型可以分为干法拉伸(单向和双向拉伸两种)和湿法工艺两类。隔膜中干法单向拉伸专利主要掌握在以美国 Celgard 公司、日本宇部为代表的国际厂商,湿法工艺最早由日本旭化成提出,专利主要掌握在以日本旭化成、东燃化学为代表的国际厂商。而经过多年努力,国内干法单向拉伸技术由星源材质 2008 年自主研发成功并取得了相应的专利技术;干法双向拉伸技术是我国中国科学院化学所研究自主开发的工艺。

干法隔膜安全性高,且成本较低,因此大多应用于大型磷酸铁锂动力锂电池中;而湿法隔膜由于厚度更薄、孔隙率高,孔径的均匀性和透气率较高,相比干法隔膜在力学性能、透气性能和理化性能方面均具有一定优势,因此在重视能量密度的三元电池中应用更广泛。

隔膜涂覆是在原有隔膜的基础上进一步加工,以三氧化二铝和粘结剂以及去离子水混合搅拌为浆料,采用微凹版挤压涂布的方式来在基材隔膜上面做一层或者两面各一层的陶瓷面。经过这一道加工处理,不仅可提升隔膜的热稳定性、改善其机械强度,防止隔膜收缩而导致的正负极大面积接触,还能提高隔膜的耐刺穿能力,防止电池长期循环工况下锂枝晶刺 穿隔膜引发的短路,从而延长电池循环寿命。

2021年中国锂电隔膜出货量为79亿平,同比增长112.37%,2022年上半年中国锂电隔膜出货量54亿平米,同比增长超55%。受全球新能源汽车市场需求提升带动,中国动力电池市场上半年出货量超200GWh,同比增速超150%,因此带动锂电隔膜出货量。此外,受海外动力电池市场出货提升带动,国内隔膜出口增加。

从出货结构来看,新能源汽车发展初期,磷酸铁锂电池一直占据主流位置,干法隔膜凭借其高安全性、低成本优势及较为简单的生产工艺率先得到大规模应用。但随着对电池能量密度的要求越来越高,高能量密度的三元电池渗透率迅速提升,湿法隔膜的整体性能更加满足三元电池在能量密度及安全性方面的严苛要求,由此带动湿法隔膜出货占比从2017年的 54%快速提升至2021 年的 77%。

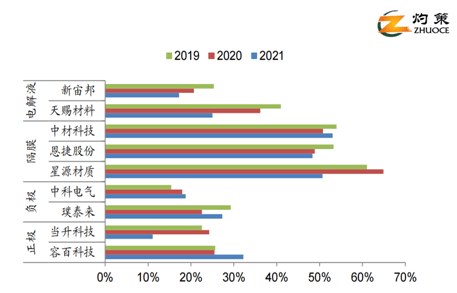

从市场集中度看,2022H1中国锂电隔膜TOP3占比65%,TOP6企业市场占比为83%,市场集中度较21年有所提升。TOP6企业资金雄厚,通过并购中小企业产线提升自身产能,进而提升市场占比;TOP6企业新增产能超10亿平,叠加下游需求旺盛,带动市场出货量上升。

由于隔膜基膜同质化较强,规模化后成本下降明显,以原材料为例,基膜主要采购原材料为 PP 和 PE,当隔膜企业采购量大时,与上游大宗商品厂商的价格磋商能力将有所提升。

隔膜涂覆多采用定制和联合研发方式,其核心在于配方及工艺,涂覆专利主要由 LG、帝人等大企业把持,国内企业如星源材质通过获得LG 化学陶瓷涂覆专利授权,切入涂覆领域。

隔膜企业的固定类资产占比近三年都保持在 45%-65%,远高于其他三大材料。“重资产”特性主要源于企业设备投资大。

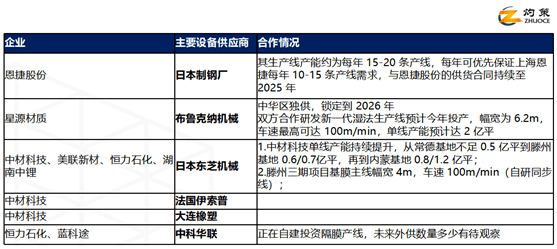

恩捷股份其主要设备供应商为日本制钢所,以 2020 年产能为例,其生产线 亿平米),每年可优先保证上海恩捷每年 10-15 条产线需求,剩余产能主要供应是日本东丽和日本旭化成,产能已经被上海恩捷锁定,其他隔膜厂商难以切入。而星源材质设备的主要供应商为德国布鲁克纳,2021 年公司与其交易金额为 1.3 亿欧元,公司绑定了其部分产能,关系紧密。此外设备价格高昂,以公司 2022 年向布鲁克纳机械有限公司购买 12 条双向拉伸微孔电池隔膜生产线设备为例,该合同金额达到 2 亿欧元,设备投入十分巨大。

资金、技术、规模、设备是主要行业壁垒,其中设备和技术能力是核心壁垒。隔膜行业拥有较强的技术和资金壁垒,以恩捷股份为例,厂商需要较强的设备改造和设计能力,这需要不断在开发调试中积累相关经验,并联合设备厂商进行产线联合改造,不断提升自身良品率和产能规模。

锂电池隔膜属于技术密集型行业,需要长期技术积累。国内主流隔膜企业在技术研发、生产专利技术、原材料配方工艺和生产线设备搭建等多方面均有长期技术积累,掌握了双向拉伸工艺及涂覆工艺等,能保证薄膜的稳定性、一致性、安全性等多种特性达标。

隔膜项目需投入大量资金,设备投资占比在50%以上。隔膜企业新建或更新产线时同样需要投入大量资金,单平隔膜产能投资在3.6元左右,即一亿平隔膜项目投资在3.6亿元左右。

隔膜是锂电原材料中技术壁垒最高的环节,对设备、生产工艺的要求最高,单GWh投入高于负极、电解液,但低于正极。

隔膜企业与设备厂商共同设计定制生产设备,先进产能被主流隔膜企业绑定。干法隔膜的制造设备已经实现进口替代,而湿法隔膜的核心制造设备主要依赖进口,主流的设备厂商为日本制钢所、德国布鲁克纳、法国依索普、日本东芝,技术较为先进,隔膜产品质量较高,且单线产出较高,从而降低隔膜单平投资成本。目前隔膜设备均由隔膜厂商根据生产情况与设备厂商共同设计定制,无标准设备可用,较考验隔膜企业的生产工艺及产线设计能力,且当前隔膜企业已与主要隔膜设备厂商绑定。

隔膜行业客户壁垒较高,认证时间长。因为动力电池和3C产品对安全性要求较高,电池厂商对选择和更换隔膜供应商会非常慎重,通常需进行严格的产品功能、性能等技术参数和产品整体质量控制体系方面的认证工作,涵盖从样品测试、实地考察、试用、小规模采购到最终认证及批量供货等整体流程,一般情况下整体认证期大概需要1-2年,且认证后不易更换供应商,合作关系稳定。

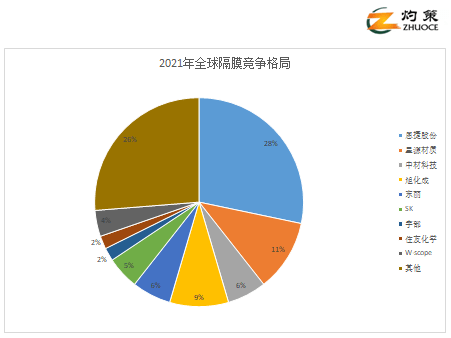

隔膜市场不断向头部企业集中,目前已形成一超多强的竞争格局。隔膜较高的盈利水平吸引众多企业蜂拥入场引发行业竞争加剧,但是较高的制备壁垒、盈利难叠加头部企业并购整合,无序的产能扩张造成结构性供需失衡,有不少隔膜生产企业破产淘汰(河南义腾、东皋隔膜、鸿图隔膜等),因为开工率低、毛利率低等种种原因被合并收购(苏州捷力、Celgard、 纽米科技等)。市场分化有利于头部企业整合资金、技术、成本、客户优势进一步扩大市场份额,促使行业格局逐渐清晰。2021年中国锂电隔膜TOP6企业市场占比为80.8%,较2020年有所提升。2021年恩捷市场份额跃升至 38%,二梯队星源材质、中材科技、中兴新材、河北金力尾随其后奋力追赶。隔膜头部企业在技术、融资、扩产等方面具备优势,未来全球份额也有望持续提升。

在湿法隔膜方面,湿法隔膜呈现出“一超多强”的行业格局,恩捷自成立之初专注于湿法隔膜,深耕多年占据半壁江山,在2021年产能大规模释放下,恩捷隔膜产量超过30亿平大关,湿法隔膜市场龙头地位进一步稳固,湿法隔膜的市场占有率超过50%。中材科技及星源材质2021年整体产能新增有限,但产能利用率均处于高位。第二梯队的湿法隔膜产业在行业整体需求旺盛的背景下逐步发力,产能利用率提升尤为显著,成为2021年湿法隔膜重要的市场供给源之一。

在干法隔膜方面,整体呈现出“三足鼎立”的市场格局。中兴新材在产能释放以及下游大客户需求放量的情况下,一举成为干法隔膜龙头企业。第一梯队中兴新材、星源材质、惠强新材市场占有率稳步提升,2021年干法隔膜市场CR3接近70%。2021年隔膜龙头恩捷股份与Celgard成立合资公司布局干法隔膜,再结合恩捷股份携手宁德时代布局的20亿平米干法隔膜产能,未来干法隔膜的市场格局可能有所变动。

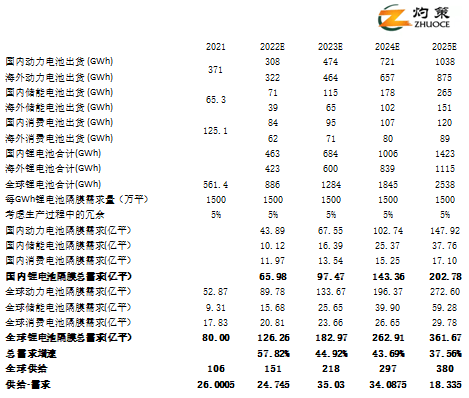

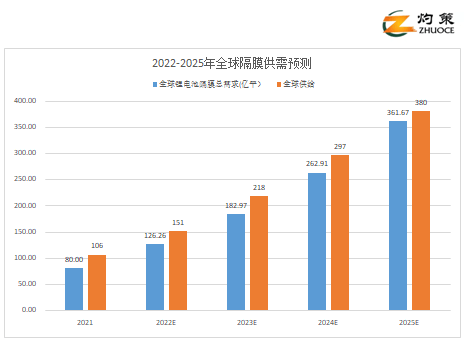

电动车市场景气度高涨直接带动上游锂电材料需求。在全球新能源汽车需求爆发的背景下,隔膜市场空间广阔。经测算,22/23 年全球隔膜需求达126/183亿平,25年预计高达362亿平,5年复合增长率35.2%。

伴随新能源下游市场的持续高景气,锂电产业投资持续高热,作为锂电关键材料之一的隔膜持续出现供应偏紧情况,为抢抓市场机遇,相关企业扩产步伐加大加快。头部企业率先宣布扩产。而后,二三线及跨界新入场企业也参与到隔膜扩产阵营中。基于对全球市场隔膜需求的预测判断以及客户合资扩产要求,恩捷股份、星源材质、沧州明珠、中材科技等隔膜企业开启大规模扩产模式,欣旺达、长阳科技、乐天成、美联新材等企业也加码跟进。

星源材质与恩捷股份2021年隔膜及涂覆产能扩产总规划金额均超过100亿元,随着产能规模差距的拉大,头部企业与后续梯队企业的市场分化也将进一步增大。据不完全统计,2021年国内隔膜企业规划扩建产能(含涂覆产能)超过270亿平方米,投资总金额超680亿元。22/23 年全球隔膜有效供给预计将达到151/218亿平。

但从供应链来看,目前隔膜生产设备供应存在瓶颈,上游核心设备厂商产能有限,无法匹配全球新能源汽车大发展对隔膜需求的增量,是目前隔膜扩产中比较大的制约因素之一。因此,隔膜产线的扩张速度很大程度上取决于隔膜设备的供应情况,设备厂商扩产谨慎,行业供需偏紧,导致扩产周期约需2-3年。所以,谁能够保持对湿法隔膜设备供应商的垄断,谁就能获得更大的产能扩张优势。

全球主流锂电隔膜企业供给与需求紧平衡,按照目前的扩产节奏(隔膜扩产建设周期大致需要2-3年),叠加隔膜设备厂商制约产能释放,预计全球隔膜维持至少2- 3年的紧平衡。未来1 -2年隔膜扩产主要集中在龙头企业,隔膜供给增量有限,行业供需错配格局有望持续。动力电池企业为保障原材料供应,与隔膜厂商签订合作协议,锁定隔膜供应。

二三线厂商河北金力、沧州明珠等企业新公布产能预计需要2 年时间形成有效供给,规模出货时间预计在2024 年,届时市场供需紧张格局预计将有所缓解。

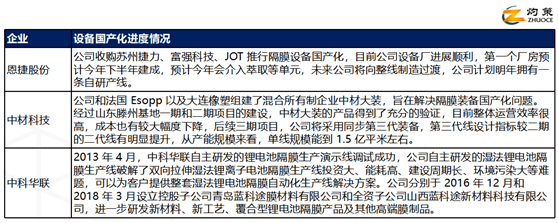

湿法隔膜工艺复杂,对设备精度和稳定性要求高,优质设备是行业入场券,但目前湿法隔膜主要依赖以日本、德国为首的进口设备供应商,包含德国布鲁克纳、日本制钢所、法国 ESSOP、日本东芝等,国内供应商主要有青岛中科华联。

近年来,我国在全球隔膜市场份额快速提升,且贡献绝大部分增量。2020 年全球隔膜出货量 62.8 亿平,我国出货 37.2 亿元,占比 60%。2021 年全球隔膜出货量 108亿平,同比增长 72%,其中我国出货 78 亿平,占比大幅攀升至 72%。日韩作为锂电隔膜材料发源地,技术优势明显,然而由于人力及资本开支成本较高影响,商业化应用缓慢,扩产计划保守,无法匹配下游需求。韩国 SK 隔膜主要配套自身电池厂,对外销量有限,除 SK 外,2021 年海外四大隔膜公司扩产增量仅 4.4亿平。

当前市场湿法隔膜仍为主流产品。干法隔膜大多应用于磷酸铁锂电池中。2021 年,磷酸铁锂应用市场份额有所上升,可预期未来磷酸铁锂电池应用比例将逐步升高。此外,受双碳等政策的影响,电力储能项目大幅增多,铁锂爆款车型快速放量叠加储能电池装机提升拉动铁锂电池出货快速增长,干法隔膜因此受益,出货量增速有所增加。

当前各头部企业设备国产化率不高,且大多用作辅助设备,主要工艺流程仍采用进口设备。但头部企业在绑定海外优质设备供应商产能同时,也在加紧设备国产化之路,以恩捷股份为例,公司收购苏州捷力、富强科技、JOT 推行隔膜设备国产化。同时,国内厂商也在加紧自研,自主研发的湿法锂电池隔膜生产线破解了双向拉伸湿法锂离子电池隔膜生产线投资大、能耗高、建设周期长、环境污染大等难题。湿法隔膜设备国产率未来将持续提升,头部企业加紧设备国产化之路有利于未来降低设备采购成本,提升盈利能力。

隔膜涂覆在早期主要以第三方代工和电池厂自建产线为主,第三方代工典型企业为璞泰来,主要业务为从隔膜厂/电池厂购买基膜进行涂覆赚取加工费;电池厂自建涂覆产线企业有SK、比亚迪等头部企业。过去以这种商业模式为主的原因是初期隔膜价格较高,若涂覆也交给隔膜厂会加大电池厂成本压力,电池厂自建产线能增强自身议价能力。当前基膜与涂覆价格降低,且在供需紧张的背景下电池厂能容忍较高的成本,给隔膜厂向下布局涂覆产线提供条件,带来机遇。未来一段时间第三方代工和基膜涂覆一体化将会并行发展。中长期看,基膜涂覆一体化是大势所趋。

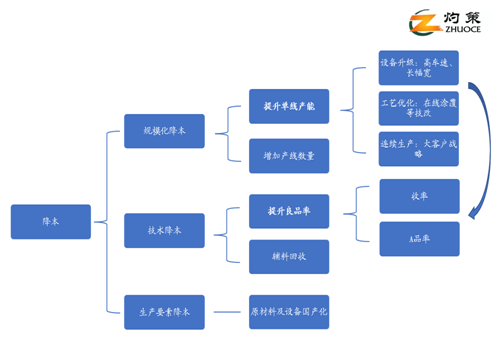

降本是一项系统工程,主要从规模化降本、技术降本和生产要素降本三方面着手。其中规模化降本与技术降本需要隔膜厂自身内功,生产要素降本需要整个行业共同推动设备国产化。

规模化降本核心在于增加产量,一方面可以构建更多产线,另一方面需要提升单线产能并实现连续生产。技术降本旨在通过设备及工艺不断优化实现良率提升。其中规模化降本是企业自身可以实现的重点降本着力点。

设备(宽幅+车速)和产能利用率是主要规模化降本途径。一方面,隔膜厂商产线车损和宽幅是影响产线产能的主要指标,而单线产能提升将降低折旧、人工、动力等费用摊销。目前头部企业产线m/min 及以上,假设平时车速为80m/min,产能利用率保持80%左右,则单平湿法隔膜为0.82 元/平方米左右,相较宽幅4m,车速50m/min 时成本降低0.27 元。

另一方面,产能利用率也是降低成本的关键,频繁产线切换和小额订单将造成产能利用率降低。人工及制造费用、能源动力等在隔膜营业成本中占比较大,对比四家龙头企业营业成本可知,恩捷股份营业成本为四家最低,主要在人工、折旧、动力方面成本显著低于其他三家企业。而高产能利用率能显著降低了折旧、人工、动力等费用摊销。头部企业设备和产能利用率是二线厂商和新进入者难以望其项背的,虽成本下降存在边际递减的过程,但头部企业凭借海外大厂和头部企业高利润订单持续扩充产能,利用先发优势和成本优势抢占市场,长周期角度来看或将持续保持竞争优势。

隔膜设备方面,干法隔膜已实现国产化,而湿法隔膜前段工序的挤出机、拉伸机等高端设备仍然需要进口,若完全实现国产化预计可降本30%-50%,营业成本节省0.17 元/平。

从性能需求上看,基膜逐渐向更薄,安全性更高的趋势发展客观上使得涂覆隔膜占比不断提高。目前湿法隔膜一般均采用涂覆方案,随着湿法4μm、4.5μm 等更薄湿法隔膜新技术迭代创新,性能和安全性都大幅提高,涂覆应用有望增加。干法隔膜为提升机械强度也逐渐开始使用涂覆方案,随着12μm 干法单拉隔膜应用增加,10μm 干法单拉隔膜应用加速,干法涂覆隔膜渗透率不断提升。GGII 数据显示,2021年涂覆膜占隔膜出货量比例超45%(含第三方涂覆),灼策预测2022 年有望超60%。

从经营盈利角度来看,涂覆隔膜溢价更高主观上推动厂家大力扩产。目前湿法基膜价格相对平稳,湿法涂覆隔膜价格上涨力度较大,由于涂覆工艺可以针对不同客户需求进行定制化生产,涂覆隔膜产品的盈利能力一般较基膜产品更强。以星源材质为例,最近三年,公司湿法隔膜和涂覆隔膜盈利能力走强,因此公司调整业务结构,21 年涂覆隔膜占比攀升至第一。此外,因涂覆隔膜的盈利相对较好,各隔膜厂家纷纷大力投建涂覆隔膜产能。据不完全统计计,2021 年至2022 年5 月,国内隔膜企业规划建设中涂覆膜规划产能占基膜产能的52.65%。

(一)典型重资产行业,高行业壁垒,设备与技术是关键。高壁垒造就了隔膜较强的盈利能力,其毛利水平在锂电四大主材中最高隔膜行业赚钱效应好,但是经营难度也较高。不同的成本管控水平和产品定价能力导致隔膜行业内部竞争者毛利率差异较大,叠加隔膜重资产属性下周转速度慢,非常考验企业整体运营实力。

(二)企业扩产加码节奏快,谁能够保持对湿法隔膜设备供应商的垄断,谁就能获得更大的产能扩张优势。短期供需偏紧,23年后有所缓解

(三)隔膜行业集中度高,已形成一超多强的市场格局。市场分化有利于头部企业整合资金、技术、成本、客户优势进一步扩大市场份额,行业格局逐渐清晰。

(五)企业核心竞争力为成本管控能力,企业自身降本关键可从优化设备与提升产能利用率着手,同时技术更新也不可放松。返回搜狐,查看更多

上一篇:吉林省消防救援总队“自然灾害应急能力提升工程”装备配备项目(地震化工装备)(二次)第4、8、9、13、15、16标段招标公告

下一篇:天门水下切割施工方法有哪些-经验丰富今日机械设备收费